丸美股份近期在接受部分机构调研时透露,计划2023年四月出海,首站或将选择日本。丸美尚未透露出海的详细计划,但从调研纪要来看,彩妆品牌恋火出海的可能性较高。

丸美表示,首选日本市场的原因有三点。一来日本市场较为高端,彩妆成熟度和价格都比较容易切入;其次,评估后认为,其产品价格带、定位、卖点在日本市场竞争力比较强;再者,丸美计划通过与日本知名IP合作进入该市场,而打通日本市场将有助于拓展整个亚洲市场。

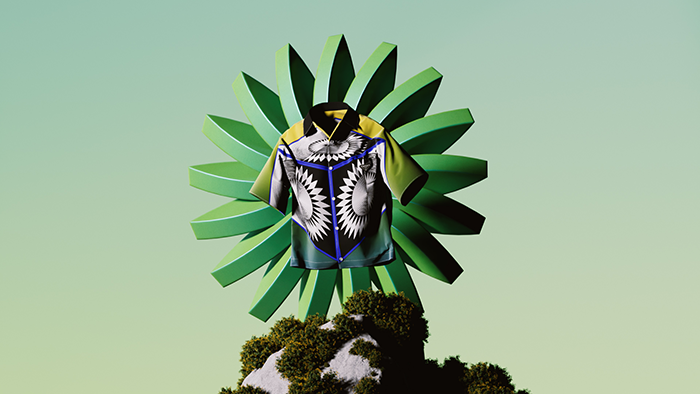

如若出海,丸美集团旗下目前最有可能性的是其2017年收购的彩妆品牌恋火。据前述调研纪要,2020年恋火只有不到2000万元收入,直到2021年推出爆品PL看不见粉底液,其收入飙升至6600万元。恋火后续围绕底妆类目推出“看不见”系列的粉底、气垫、粉霜等产品。其2022年前三季度收入达2021年全年的2.5倍。

值得注意的是,虽然恋火品牌销售高速增长,但其体量仍远不及主品牌丸美,离成为第二增长曲线也有相当的距离。2021年财报显示,主品牌丸美实现营业收入15.94亿元,占比 92.36%。

但恋火的发展势头使其不失为丸美出海的一个绝佳试金石。国内美妆市场进入瓶颈期,流量红利吃紧,尤其平价彩妆市场竞争激烈,这使得不少品牌将目光转向国际市场。地域及文化习俗相近的东南亚市场成也是最明显的目标。

完美日记、花西子、Colorkey珂拉琪等成立不久的新锐国货美妆品牌都在疫情席卷的这三年开启出海之路。

这些在国内从线上电商起家的本土品牌试图将同样的成长路径复制到海外市场。他们通常会选择亚马逊Amazon、抖音TikTok、Shopbee等海外电商平台先行摸索,进而自建独立站以提升品牌认知度,同时辅以Instagram、Youtube等海外社交媒体平台的投放和KOL营销来进一步打响市场知名度。

电商服务商有赞联合数字营销公司COZMOX发布的《2022新品牌出海地图》报告表示,2021年3月,花西子在日本亚马逊上线首日,其“同心锁口红”便进入平台的口红销售榜(小时榜)前三。两个月后,花西子开设了独立站官网,面向包括日本在内的其他海外市场进行销售,当年黑五购物节就出现了产品直接卖断货的情况。

自2020年在东南亚电商平台Shopbee首次出海以来,完美日记在Shopbee上夺得多个市场销售第一,包括Shopbee双十一马来西亚美妆最畅销品牌、双十二新加坡美妆最畅销品牌等成绩。

为了拿下新市场,除了国内品牌最擅长的营销投放,本土化产品定制也是其在海外市场惯用的打法。比如,完美日记针对东南亚市场推出三丽鸥联名,花西子会根据日本樱花季、枫叶季推出应季颜色的口红产品。

国货美妆品牌在海外电商平台的销售登顶证明了海外市场确实有利可图,但对大多数品牌而言,出海时间尚短,一切仍处于经验验证的阶段。开拓新市场意味着持续不断的营销投放和产品本土化开发的尝试,而这都需要品牌源源不断地投入金钱和精力来进行维系。

然而,这些额外的投入对丸美而言或许是负累,毕竟,解决国内市场业绩掉队的麻烦才是丸美的当务之急。

根据申万行业2021分类,在本土上市化妆品企业中丸美股份以159.78亿元的总市值排名第四。同样从重仓线下经销渠道起家的珀莱雅以513.17亿元的总市值排名第二,比丸美翻了三倍不止。但在2017年,丸美在总营收与珀莱雅相差4亿多元的情况下,净利润仍比珀莱雅高出1亿多元。

如今,在“老对手”珀莱雅和“后起之秀”贝泰妮2022年前三季度仍保持营收和净利三四成增长的情况下,丸美业绩仍深陷业绩囹圄,其前三季度营收仅微增0.53%,归母净利润下滑19.81%。

丸美的失策在于没有及早预判并抓住电商的风口。虽然2019年丸美的线上渠道与线下渠道的营收仅相差2亿元,但直至2020年疫情来袭,丸美才真正将线上业务发展列为重要的增长引擎,并完善电商渠道的团队配置及KPI设置。

这导致了线上渠道的发展增速无法及时弥补丸美线下渠道的失利。2021年报显示,丸美线上实现营收10.28亿元,同比增长8.17%;线下实现营收6.99亿元,占比40.46%, 同比下降11.99%。

线上渠道经验的缺失迫使丸美直接从竞争对手处挖人。2022年11月,丸美发布聘任公告,宣布任命前贝泰妮抖快事业部执行总经理王熙雯为公司总裁助理兼电商部总经理。

可想而知,在国内电商渠道尚待完善整改的情况下,丸美又急急忙忙想要去拓展海外市场,资源和精力如何配置将成为其出海成败的关键。